相続税の仕組みと節税対策:両親から子への相続

ご質問にある「父→母→主人」という相続方法で相続税が軽減されるか、という点について解説します。結論から言うと、必ずしも相続税がかからないわけではなく、節税効果があるとは限りません。 ご両親の仰る「両親が亡くなってたら子供しか相続する人がいないから税金かからない」という点は、相続人の範囲が限定されるため、相続税の基礎控除額が大きくなる可能性があるという意味で、完全に間違っているとは言えません。しかし、相続税の計算は、単純に相続人が誰かというだけでなく、相続財産の評価額や、相続人の状況(配偶者控除など)など様々な要素が複雑に絡み合っています。

相続税の基礎控除

相続税は、相続財産の評価額から基礎控除額を差し引いた額に税率を掛けて計算されます。基礎控除額は、相続人の数や相続財産の状況によって異なります。ご両親が亡くなった後に、相続人がご主人一人であれば、基礎控除額は高くなります。しかし、マンションの評価額が基礎控除額を超えている場合、相続税がかかる可能性は十分にあります。

相続税の計算例:ケーススタディ

仮にマンションの評価額が3000万円で、ご主人が一人相続人だと仮定しましょう。相続税の基礎控除額は、令和7年現在、5000万円です。この場合、相続税はかかりません。しかし、マンションの評価額が5000万円を超える場合、相続税がかかります。

さらに、相続税の計算には、配偶者控除なども考慮されます。配偶者がいる場合、一定の金額を控除できるため、相続税が軽減される可能性があります。

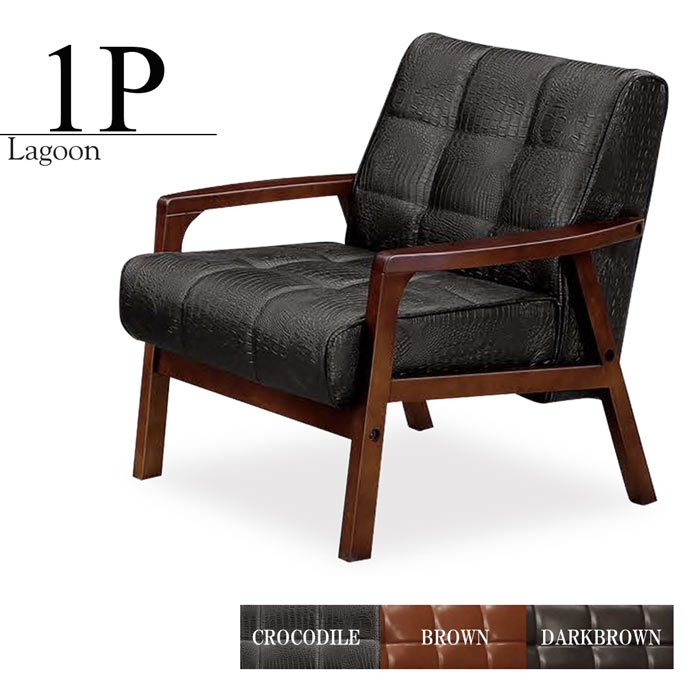

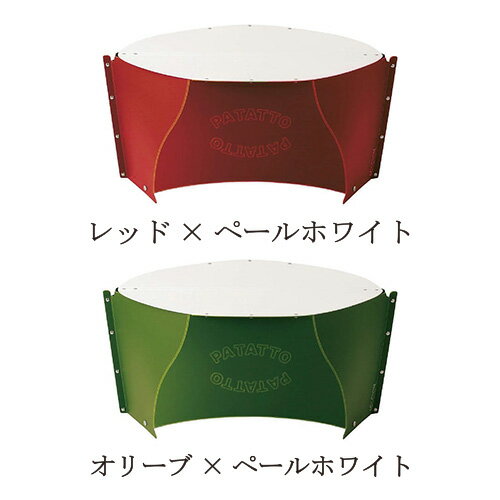

ネットで買うなら?いろのくにのおすすめインテリア(PR)

「父→母→主人」相続のメリット・デメリット

ご両親の提案する「父→母→主人」の相続方法には、以下のメリット・デメリットがあります。

メリット

* 相続税の申告時期をずらせる: 父から母への相続と、母から主人への相続を別々に処理することで、相続税の申告時期をずらすことができます。これは、相続税の納税資金の調達に余裕を持たせるという点でメリットとなります。

* 相続財産の評価額の変化に期待:相続のタイミングによって、相続財産の評価額が変わる可能性があります。不動産価格の下落など、相続税の計算に有利な状況になる可能性もゼロではありません。

デメリット

* 相続税の節税効果は不確実: 必ずしも相続税が軽減されるとは限りません。むしろ、相続回数が多くなることで、手続きや費用が複雑化し、結果的にコストが増加する可能性もあります。

* 管理の手間:相続手続きは複雑で、時間と労力を要します。特に、不動産の相続は、手続きが煩雑になる傾向があります。

専門家への相談が重要

相続税の計算は複雑であり、個々の状況によって大きく異なります。そのため、税理士などの専門家に相談することが非常に重要です。 ご両親の提案が本当に節税につながるのか、他のより効果的な節税方法があるのかを専門家に相談することで、最適な相続プランを立てることができます。

インテリアと相続:住まいの価値と相続税

相続においては、不動産の価値が大きく影響します。マンションの価値を高めることで、相続税対策にも繋がります。

インテリアによる資産価値向上

マンションの価値を高めるためには、適切なインテリア選びが重要です。高級感のある家具や、最新の設備を取り入れることで、マンションの価値を高めることができます。ただし、高価な家具ばかり揃えるのではなく、将来的な売却を考慮したインテリア選びが重要です。

リフォームによる資産価値向上

リフォームも有効な手段です。築年数の古いマンションであれば、水回りや床のリフォームを行うことで、資産価値を向上させることができます。ただし、リフォーム費用と資産価値向上効果のバランスを考慮する必要があります。

専門家への相談

インテリア選びやリフォームについても、不動産のプロやインテリアコーディネーターに相談することで、より効果的な資産価値向上策を立てることができます。

まとめ:相続税対策とインテリアの調和

相続税対策は、専門家のアドバイスを仰ぎながら、個々の状況に合わせた最適なプランを立てることが重要です。 また、相続財産となる不動産の価値を高めるためのインテリア選びやリフォームも、相続税対策の一環として検討できます。 ご質問にあるケースでは、必ずしも「父→母→主人」の相続方法が最善とは限らないため、税理士などの専門家にご相談されることを強くお勧めします。