Contents

相続後の不動産名義変更:選択肢と税金対策

相続後の不動産の名義変更は、ご兄弟間であっても、法律上は売買または贈与という形をとることになります。質問者様の場合、兄から賃貸マンションを譲り受けることを検討されていますが、売買や贈与にはそれぞれ税金上の課題があります。

売買の場合

売買契約を結ぶことで名義変更できますが、譲渡所得税が発生します。譲渡所得税は、売買価格から取得費(相続時におけるマンションの評価額)を差し引いた利益に対して課税されます。相続時の評価額が不明な場合、税務署に相談し、適切な評価額を算定する必要があります。また、仲介手数料なども必要になります。

贈与の場合

贈与税は、贈与された財産の価額に対して課税されます。贈与税は、基礎控除額(年間110万円)を超えた部分に課税されます。また、複数年に分けて贈与する場合、毎年基礎控除額が適用されますが、手続きが煩雑になり、登記費用も複数回発生します。

相続時精算課税制度の活用

質問者様の場合、相続税の申告を済ませている状況であり、相続税の申告期限から一定期間経過後の名義変更であるため、相続時精算課税制度の活用はできません。

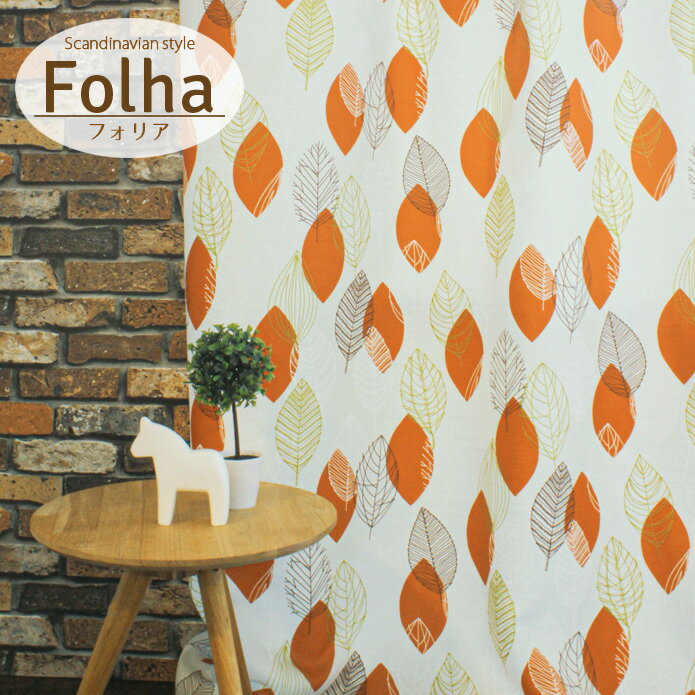

ネットで買うなら?いろのくにのおすすめインテリア(PR)

最適な解決策の検討

現状を踏まえ、最適な解決策を検討する必要があります。

1. 相続時精算課税制度の適用外であることの確認

相続時精算課税制度は、相続開始から3年以内の相続財産の贈与に適用される制度です。質問者様の場合は、相続開始から既に2年以上経過しているため、この制度は利用できません。

2. 弁護士や税理士への相談

相続や不動産に関する専門家である弁護士や税理士に相談することを強くお勧めします。専門家は、個々の状況に合わせた最適な解決策を提案し、税金対策についてもアドバイスしてくれます。

3. 相続時の評価額の確認

相続税の申告時に作成された相続税申告書を確認し、相続時のマンションの評価額を確認します。この評価額が、譲渡所得税の計算において重要な要素となります。もし、相続税申告書が見つからない場合は、税理士に相談し、再計算してもらう必要があります。

4. 相場の調査

マンションの売買価格を把握するために、不動産会社に査定を依頼し、相場価格を調べます。この価格と相続時の評価額を比較することで、譲渡所得税の額をある程度予測できます。

5. 兄との話し合い

兄と話し合い、名義変更の方法について合意形成を図ることが重要です。兄弟間の信頼関係を維持しながら、税金面での負担をどのように分担するのか、今後のマンションの維持管理をどのように行うのかなどを明確にしましょう。

6. 具体的な税金計算例

仮に、マンションの売買価格が1,500万円、相続時の評価額が800万円だとします。この場合、譲渡所得は700万円(1,500万円-800万円)となり、譲渡所得税は、所得税率によって異なりますが、仮に20%とすると140万円の税金が発生する可能性があります。贈与税の場合も、贈与額と贈与税率によって税額が変動します。

具体的なアドバイス

* 専門家への相談:弁護士、税理士に相談し、最適な方法を選択しましょう。

* 書類の整理:相続税申告書、不動産登記簿などの関連書類を整理し、専門家に提供しましょう。

* 現実的な解決策:税金負担を考慮し、兄と現実的な解決策を話し合います。例えば、売買価格を調整したり、贈与と売買を組み合わせる方法なども検討できます。

* 将来の計画:マンションの維持管理費用をどのように負担していくのか、将来的な売却などを含め、計画を立てましょう。

まとめ

相続後の不動産名義変更は、税金対策が非常に重要です。売買、贈与以外にも、状況によっては他の方法も考えられます。専門家の助言を得ながら、ご兄弟間で話し合い、最適な解決策を見つけることが大切です。 ご自身の状況を正確に把握し、専門家のアドバイスを基に、賢く手続きを進めていきましょう。